自从预定利率4.025%的年金险变得稀有之后,突然收到不少关于“如何解决未来理财目标和终身养老”的问题。从字里行间能感受到到家对未来规划的顾虑和对一款好产品的迫切需求。但考虑到如果总是一味的削尖了脑袋取苦苦寻觅幸存的4.025%,未免会越走越窄,所以是时候换个新思路了。而这个新思路就是四大刚需险种里的一个新分支——增额终身寿险:

什么是【增额终身寿险】?

估计大家对【增额终身寿险】还比较陌生,用一句话来形容就是:集寿险、年金险、万能险于一身。【增额终身寿险】这6个字,没有1个是废字:

增额:代表它的保额会逐年递增

终身:代表它的保障期是终身

寿险:代表它是一款寿险,具备寿险的功能

而这个险种最主要的功能在于【增额】二字,它其实是一款偏重储蓄与投资,顺便兼顾保障功能的产品。

增额终身寿险和年金险的区别

1.领取时间不同

年金险必须要选择领取时间,等到了领取年龄后,每年固定时间领取固定的金额。

像【快返型年金】是第6年开始返一笔固定金额的钱,但未必能做到终身返钱

而【养老型年金】虽然可以终身返钱,但要等到60岁才能领

相比以上两类,【增额终身寿险】就特别的从容:

它从第二年开始就开始复利增长,只要满两年就能随时支取任意额度,这就相当于取了【快返型年金】的精华、去了其糟粕

同时,因为是保终身,增额是一辈子都在增加,只要里面还有余额,你可以自己决定什么时候领钱,即便一直不领,也能直接传给下一代,这也相当于规避了【养老型年金】的限制,只保留了其优势

2.保额用意不同

(1)年金险的保额大部分年金险的保额只是代表每年返还的利息,即保额=利息。而现金价值可以视为剩余未返还的余额,会随着每年的领取,最终降至为0。

(2)增额终身寿险的保额虽然叫寿险,但从功能的本质上讲其实也是个银行活期账户,同样也是把【现金价值】视作账户余额。但保额就不再代表是每年该返还的利息了,而是代表着下一年计算下一年增长多少利息的基数:

初期,保额比现金价值要高

当缴费临近交清时,现金价值会和保额相等

而之后,保额和现金价值将同步上涨并稳定持续终身

纵观全程,可以看出这样设计的目标是为了让保单初期的增值不受损,从而保证了购买者全程的利益。3.功能用途随你掌控增额终身寿险因为本身是寿险,所以同时兼备了:抵御奋斗期的风险和财富传承的的功能。再结合存取灵活和每年固定复利增值的特点,这就让这款产品:

既能用来给孩子做教育金

之后也能给自己做养老补充

如果一直不领取就纯当一款寿险做资产传承

今日产品评测目前最推荐的【增额终身寿险】是信泰人寿推出的一款,叫:【荣华传承】。

下面我们就来看看信泰荣华传承终身寿险怎么样?好不好?

【荣华传承】值得一提的几个特点:

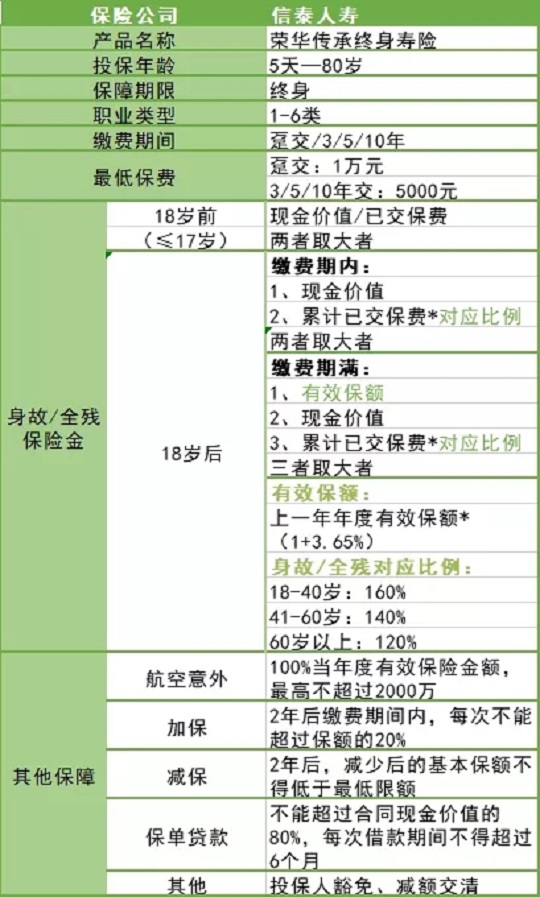

1.终身固定3.65%的复利增长增额

即身故/全残保额会增长,保额增长的同时,对应的现金价值也会随着增长。【荣华传承】每年可按3.65%实现复利增长,而目前其他同类产品复利仅为3.5%。这个3.65%的年复利也是明确写入合同的,这就相当于是万能险的【保证利率】,而且这是终身寿险,所以是妥妥的终身保底3.65%!

2. 支持加保与减保

(1)加保说白了,加保就是往这个账户里再存一笔钱。当投保满2年后,如果手上刚好有钱,可以缴费期随时追加,每年1次,最高不超过基本保额的20%。信泰荣华传承终身寿的缴费期最长为10年,等于最多有8次加保机会,最高可加保160%。例如,第一年的有效保额是5万,那么满两年后,每年可加保的额度不超过1万。

(2)减保

一句话,减保就是取钱。

投保满2年后,除了可以往里再存钱,也可以通过减保的方式往外取钱,取出来的钱来自于保单的现金价值。每取一笔,保单的现金价值也会减少一些,与之对应的保额也会少一些。这个过程只要了解一下就行,因为这类寿险的保额几乎就等于现金价值,所以完全可以当作一个账户来看,毕竟买它只是图它的多功能和稳定增值嘛。所以,无论是教育、婚嫁、养老需要用钱时,只要通过减保取现的形式把钱拿出来用即可。

3.航空意外身故或全残

可额外再赔一笔钱【荣华传承】终身寿险除了具备寿险的一切责任外,还有个类似航空意外险的保障。如果因航空意外身故或全残的,可额外再赔一笔钱,赔付的额度根据当年的保额来定,保额显示是多少就赔多少。也就是说,如果是因为航空意外身故或全残了,可以赔账户余额2倍的钱。

4.周转灵活

可申请保单贷款像这种具有年金性质的险种,保单贷款是必知的一项功能。可以根据自身资金需求,将保单作为“抵押物”,向保险公司最高借得现金价值的80%,以解燃眉之急。只要在规定时间内正常还款即可恢复每年的增值利率,如果遇到借出的本金还需再等一等才能到账的情况,也可以在还款期先把利息交上,这样就可以避免借款陷入利滚利的窘境。

信泰荣华传承终寿值得买吗?案例演示

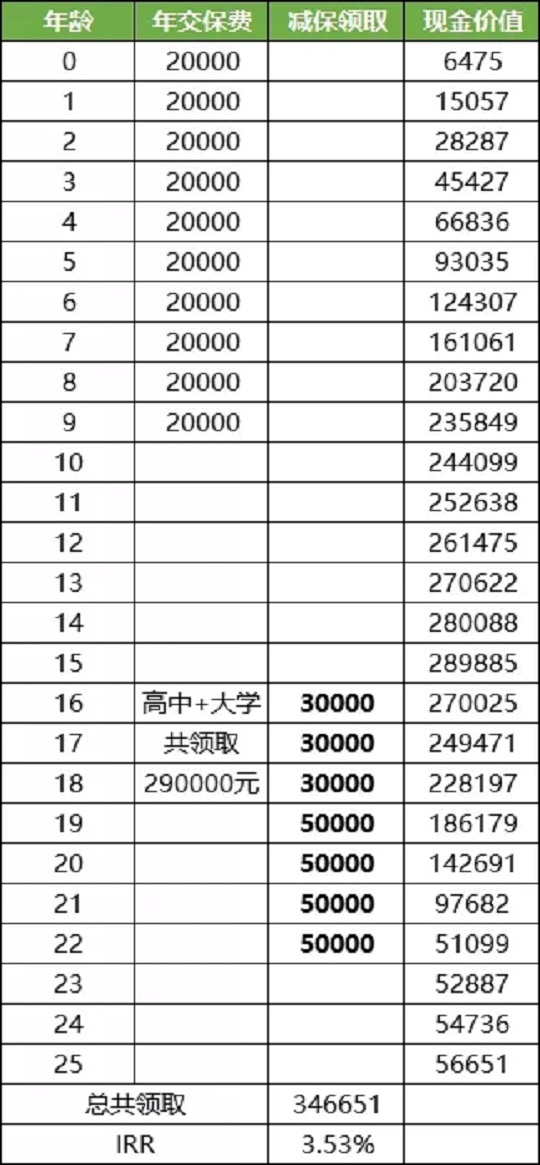

1.给孩子教育金规划

30岁张先生想给刚出生的儿子存一笔教育金,用来解决孩子上高中和大学期间的学费与生活费。倘若他选择年交2万,交10年,总保费为20万:

在孩子16岁念高中时,每年领出3万作为孩子高中期间的学费、生活费补充

大学4年,每年可领取5万假如孩子25岁想要创业,还能一次性拿出56651元做生活费的支持;如果不想闯荡,可以继续放在里面继续增值做为应急资金。总共投入了200000元,最后一共能领取346651元,来解决孩子人生中最需要积累实力的那些年的费用。

2.可以做财富传承

有些家庭会拿出一部分富余资金,买增额终身寿险,可以安全、保本、稳定增值的将财富留给下一代。假设王女士,30岁,选择一次性交100万,收益如下:

王女士若80岁不幸身故或全残,可获赔546万,财富翻了5.46倍。

有些朋友看我评测有年金性质的保险时,总是说:买这些都没用,不如炒股、买房……

我姑且不提炒股能不能年年盈利,如果次次能把本金能拿出来,就已经不是一般人了。相比之下,房子可能比股票还靠谱些,但买房还得两说:

假如对它是刚需,要买来一套用来住,那买它就不能用投资理财的角度来看待它

但如果是买来当作一种投资,那就得好好考虑一下适不适合自己,毕竟买房的门槛不仅高,还会长期降低家庭的抗风险能力

如果不能一次全款买下,那之后相当长的一段时间是要背房贷的,哪怕你租出去,最后租金大多数也得还银行,你说这是你理财还是替银行理财?假如真遇到急用钱的时候,你从墙上敲下一块砖能当钱花吗?那你要整套出售,不想亏本肯定需要时间来磨,那这种需要时间变现的事怎么解决紧急用钱的事?

有人总是不理解为啥卖房解决不了急事

其实不难理解,换位思考即可。

你就想你买房时有没有一拍脑袋就掏了钱?

肯定没有,甚至货比三家都不止……

那当你卖房时,你也只是货比好几家中的那一家而已,而且你都不知道你的竞争对手是什么情况……

那你想快点出售的最有效办法就是降价,如果这样做就开始亏本的买卖了……

而且人吧,都有个毛病:就是你越着急,对面就越来劲。

最终砍价砍得你自己反而打消卖房的念头了……

所以,目的不同就要用不同的工具来解决。

至少,不论是之前年金+万能账户,还是现在的增额终身寿险,买他们的时候确实感觉跟买房一样,每年按期掏钱。

但用钱时,这俩险种是可以让你“敲下一块砖”当钱花的。

信泰荣华传承终寿产品总结

1.信泰人寿的【荣华传承终身寿险】,用途灵活度非常之高:

可以给孩子用来规划教育、婚嫁或创业资金

也可以给自己规划养老

看得见的增值,超高的现价,可以变现、也可以传承

2.无论经济形势有多差,只要被保人活着,保险公司就会雷打不动地按照合同规定的3.65%进行复利增值。3.兼具保险、理财和财富传承的作用,稳定又安全。

如果不了解这款产品,或者不知道怎么选保险,欢迎点击免费“在线咨询”哟,小沃在这里随时为大家解答关于保险的任何疑问,让大家买到适合自己的保障~