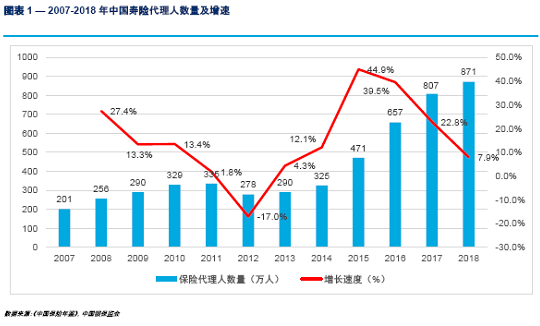

2018年,我国寿险代理人数量一举登上871万的顶点。此后,行业人力增速明显趋缓,部分头部公司开始出现净增长为负的现象,团队更是疾呼“增员越发难”。疫情之下,寿险代理人的“展业难”与“脱落高”的双难困境进一步凸显。

保险代理人队伍状况如何?哪里还可以挖潜?近日,LIMRA与中再寿险联合发布《中国保险代理人渠道调查报告·2019》(下称《报告》),对寿险代理人队伍进行了全景扫描和分析。参与调查公司截至2018年底的在册代理人总数近220万人,行业占比约为1/4,按照原保险保费规模统计的市场占比合计也约为1/4。

《报告》显示,保险业务主要的增长驱动力已从增加代理人数量转向提高利润率和生产力,保险公司应该思考如何更好地招募和留存代理人,深度挖潜个人寿险代理人渠道的价值,从规模型扩张向高质量发展转型,走专业化、品质化、差异化之路。

代理人“女多男少”,平均年龄38.1岁

《报告》显示,19家公司中,女性代理人数量占比约为70.1%,男性代理人约占29.9%,后者不足三分之一。

从受访公司代理人的基本画像来看,代理人中男性与女性的人数比例多年维持三七开。不过,居于管理岗位的男性比例略高于上述比例,显示出男性在管理能力上具有一定优势。

年龄方面,调查显示,受访公司在册代理人的平均年龄为38.1岁。其中,“最年长”与“最年轻”的代理人团队年龄差超过7.6岁。

平均年龄上,与中资公司相比,非中资公司更为年轻化。中资公司平均年龄为39.5岁,非中资为37岁。平均年龄40岁以上的公司中,中资六占其五,且占据前两席;而最年轻的后六家公司均为非中资公司。

中资和非中资公司代理人显现出的年龄差距,主要与机构开设的时间及区域,尤其是分支机构布设区域有关。中资公司开设较早,且三四级机构的区域相对下沉;而非中资公司的机构布设多以中心城市为主。

据中国保险行业协会发布《2018年度保险营销课题研究报告》显示,2014年到2018年5月,中国寿险代理人的年龄结构没有发生较大变化,总体来看,30岁以下、31-40岁及41-50岁人群分别占比为25.94%、37.33%及28.17%,51岁以上代理人占比仅8.57%左右。

《报告》指出,相对于国际成熟市场,中国代理人平均年龄较轻。年轻化固然比老龄化具有更大的想象空间,但是代理人的年龄也不是越低越好,需要综合评估。尤其是随着近年来保险代理人数量激增,大进大出的局面卷土重来,大量招募中的年轻人显现出业务能力亟待加强,且稳定性不足等问题,对团队管理造成一定困扰。

访谈发现,一些城市出现开始招募00后的现象,就业压力增大的背景下,一些年轻人、应届毕业生找不到更合适的工作,或者更喜欢保险销售的灵活、自由的时间安排等,投身保险代理人行列。然而实践中,这个人群的成功率并不高,稳定性待考,因此有些机构甚至出台了年龄限制等要求,例如不接受25岁以下求职者等。

代理人深陷“留存困局”,平均从业1.57年

《报告》显示,与美国个人寿险代理人平均约6年的从业年限相比,我国参与调研公司中在册代理人的平均服务年限仅为1.57年。

细分来看,受访非中资公司人均在职服务年限为1.87年,最低的一家也在1年以上,而5家留人超过2年的公司中,非中资占据三甲,分别为2.93年、2.70年和2.20年。

受访中资公司人均在职服务年限为1.23年,代理人人均服务年限不足1年的后4家公司皆为中资,最短的仅为0.54年。

这进一步折射出我国寿险销售队伍深陷“留存困局”的现状,将造成个险营销渠道大量人力资本投入的失效和资源的浪费。

对于险企来说,组织发展一直是代理人渠道经营的重中之重。那么,代理人从哪里招募?招募过程中是否进行了科学筛选?他们又能否为公司持续创造价值,陪伴团队一直走下去?

《报告》分析了受访公司2018年度代理人总招募新人数,从招聘力度或成功率来看,即有强力增长超过50%的,也有不升反降接近20%的。

例如增长最多的公司在2018年多招募13万余人,增幅近60%;而正增长最少的公司只多招募了200余人。此外,还有几家出现了不同程度的负增长,负增长最多的一家少增13000余人,负增长幅度为12.84%。

在新招募的代理人中,绝大多数公司开始有意无意地降低新进代理人的年龄层次,以低于平均年龄2-3岁的为主。此外,女性新人的比例有所下降,普遍低于存量。

据了解,保险公司通常会同时采用多种招募方式进行增员,例如被广泛采用的“转介绍”及“人才市场/招募活动”。

有意思的是,离开保险行业或本家公司后,倦鸟归巢,再度投身的“回流”人群在所有选项中占有一定比例,这一现象值得组织发展的管理者加以关注和挖潜。此外,LIMRA的大数据还发现,在过往从业经历中。曾经做过高管、经理,和曾经的小企业主,进入保险业后的成功率相对较高。

代理人活动率呈“马太效应”

《报告》同时指出,无论通过转介绍,还是创业说明会,无论是小企业主还是曾经的“专业人士”,进入保险代理人行列的第一天起,绩效考核就将伴随其整个职业生涯。

提高代理人活动率是团队经营永恒的话题,它一方面体现着代理人的勤勉程度,另一方面也是代理人业绩产出的关键所在,更是公司营收的重要保证。因此,无论公司经营、渠道管理,还是团队自主经营及代理人日常作业,对活动量的管理都是各项管理手段的重中之重。

《报告》显示,在管理活动量方面,保险公司采取管理工具及手段,如一对一会议、小组会议等软性管理手段,以及销售追踪、与绩效挂钩等硬性管理手段,沟通与说服,惩罚与激励,软硬兼施。但结果仍千差万别,且马太效应明显。2015-2018年的4年间,虽然受访公司平均活动率在40%上下,但公司间差异非常显著,从20%到65%,相差数倍。

继续率也是衡量代理人渠道业务质量的关键指标,想要寿险基业长青,必须高度关注续期保费和继续率指标。

《报告》显示,2018年底,受访公司13个月继续率平均为90.51%,与行业平均水平相当。

各家公司对继续率管理的重视程度和管理措施较为不同,而重视程度及管理效果在继续率指标上能够较为有效的体现。调研发现,有些公司只停留在理念或者部分指标考核上,奖多罚少,继续率相对较低。

据分析,有些公司在内部贯彻对“品质管理”的价值认同和文化自觉,从总部到各分支机构,几乎做到系统内的全覆盖,并将“继续率”、IQA国际品质奖等作为公司“品质管理”的重要抓手,将绩效考核、激励机制、流程制度等密切挂钩继续率。经过几年坚持不懈地努力,这些公司在继续率指标及公司盈利状况方面都有明显改善。

此外,《报告》通过对留存率这一KPI的研究提出建议,关注人才甄选,关注新人培训和辅导,多渠道、全方位提升新人留存率,因为这是团队总体留存率提升的源头。

《报告》还指出,保险科技在为代理人赋能上,也有所斩获。调研结果显示,出单、电子计划书、客户服务,坐拥移动科技赋能代理人前三甲。

各家受访公司体现出高度相似性:保险科技应用多数集中于售中和售后,在涉及销售成交环节,需要与公司中后台紧密互动的计划书、出单环节,基本实现全信息化,也开始提供自助保全等客户服务的科技应用。

但是在帮助代理人获客、提升销售能力和产品培训方面,则出现较大空缺,说明以保险公司为主导的科技应用,其导向仍然是绩效和服务;另一方面也存在对公司控制范围以外的认识和重视不足。

《报告》认为,随着市场的成熟,保险业务主要的增长驱动力从增加代理人数量转向提高利润率和生产力,从而更好地招募和留存代理人。然而,实现这一转变的过程中不仅需要改变决策层的思维和决心,也需要新的技能和专业能力的整体提升。