买过保险的朋友肯定遇到过这样的情况:两款相同类型的保险产品,保险责任差不多,来自不同的保险公司,但是保费差别大。为什么会这样呢?到底选哪一款比较好呢?看完小沃这篇文章,你就有答案啦!

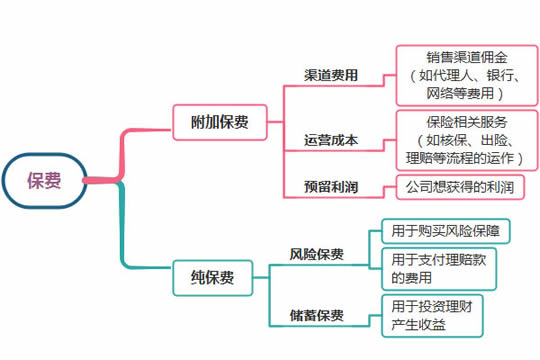

简单来说,可以认为我们平时购买保险缴纳的保费由两部分构成的,一部分叫纯保费,另外一部分叫附加保费。

纯保费是指的保障内容本身的实际成本,比如身故赔付、意外赔付、满期给付等,这里面身故、重疾等纯保费内容的保费可以称为风险保费,也就是我们通常说的纯保障部分,除此之外的生存金、满期金等内容对应的成本可以认为是储蓄保费。

平时我们所讲的纯消费型的产品的纯保费部分只有一个风险保费,而返本等有满期给付的纯保费部分还有一块储蓄保费,这就是为啥返本的产品为啥会比消费型产品贵的原因之一。

附加保费主要是用于支付公司运营的各项成本和满足利润目标要求的附加。保险公司的费用成本包括佣金手续费、管理费用等。

保险公司的不同渠道的成本不太一样,比如网销的保险产品可能就不需要支付佣金,保险公司的成本可能就低一些。费用成本低的话,价格自然可以更便宜些,这就是网销产品比一些传统渠道产品便宜的原因。保险公司也是要赚钱的,去除纯保费和费用等之外,保险公司还要赚钱一定的利润。羊毛出在羊身上,其他条件相同的情况下,保险公司希望赚钱的利润越多,产品越贵。

1、运营成本

不同保险公司的运营成本差别很大的。大品牌的保险公司在广告上的投入也是不容小觑的,许多小保险公司缺少广告运作,知名度会低一些,但是相对的运营成本也比大保险公司少,那么他们可以省下这部分钱,降低自己的保险价格,提升产品竞争力。

一般来说,网络销售的成本会稍微低一点,价格会有一定优势。另外,如果对保险了解比较少,可咨询代理人,对保险已有基本了解,只需要关注产品条款的话,可以选择网络购买。

2、预定利率

预定利率,是保险公司在定价时,根据公司对未来资金运用收益率的预测而为保单假设的每年收益率,通俗地说,是保险机构提供给客户的回报率。

自2015年8月15日后,不设预定利率上限,保险公司可以自主决定。目前市面上的重疾险预定利率主要在3.5%左右,差别不大,对保费影响也不大。但是对于分红型理财险,预定利率起重要作用。

3、预留利润

通俗地讲,就是保险公司打算一单赚多少钱。不同保险公司的预定利润是不同的,有一些小保险公司在起步阶段,为了做出口碑选择薄利多销,降低预定利润,降低保费以增加市场竞争力。它并不会影响保险产品的保障质量,消费者大可放心。

1、保障额度

从字面来看,很简单,就是保障的额度,举个简单的例子,同样是患了癌症,小张获得了400万赔偿,而小李只有100万,这300万的差归根接地就是投保的时候选择的保额不同导致的。

造成这个现象的一个原因是很多人对保险并不是很认可,想着随便买一个就好了,以为买了一个就万事大吉了,还有就是保险推销员可能希望保险人赶紧把保险买了,所以往往会可能把低价的产品卖给客户,因为保额越高,一般保费就越高。

那如果让你自己慎重考虑的话,如何来选择保额?多少保额适合你自己,这个问题去决定于你对于风险的定价,也就是保险责任涵盖的风险价值。

2、保障期限

这个里面则有短期短到只有1天的保险产品,也有长到一辈子的产品,比如意外险和医疗险大多数都是一年期限的,而重疾险和寿险,就有20年、30年到终身供你选择,在有选择的时候,你要衡量好自己愿意花的钱和保障的期限,同样的保额下,保障期限越长自然越贵,尤其是终身的产品,更加明显。

3、保险责任

这个很容易理解,就是这个保险产品要保障你哪些方面的风险,虽然简单,但是里面的水却特别的深,因为你很容易从字面意思去理解保险责任,岂不知人家是用严谨的专业术语来解释的,比如说,意外险,一般理解是保障一个人遭到了意外而得到赔偿,那么猝死算不算意外呢?一般人认为算,但是其实按照医学上的解释,很可能不是的,而意外险中包含了猝死这个项目的,则会单独标注出来。

为了方便大家理解,这里介绍两款保险责任差不多的产品,超级玛丽旗舰版PLUS和达尔文超越者。

1、超级玛丽旗舰版PLUS

保险期限:至70/80周岁、终身

缴费方式:与保险公司约定

投保年龄:0-50周岁

产品特色:属于健康保障产品,提供110种重疾、25种中症、40种轻症,确诊中症/轻症/重疾可豁免保费,可选恶性肿瘤额外保障及特定恶性肿瘤保障,还有身故保障,心脑血管疾病,可额外赔付。

2、达尔文超越者

达尔文超越者现在是停售了,不过和超级玛丽旗舰版PLUS相比除了缺少心脑血管疾病保障外,其他保障责任几乎一模一样。但就是在保障责任方面比达尔文超越者多了心脑血管疾病,两者的保费就不同了。

最后小沃想说的是,保费并不能决定一个产品的好坏,它只能作为产品竞争力的参考因素之一。有许多高性价比的保险产品,为了提高竞争力,会降低利润,以降低保费,从而吸引客户。因此,只要保障和保额足够,便宜的保险产品也是可以放心购买的。