传禧终身寿险是大家人寿承保的一款终身寿险产品,最近有朋友咨询这款产品,下面小编来分享这款产品,来看看2022大家传禧终身寿险怎么样?值得买吗?

投保年龄: 0-70周岁

保障期限: 终身

缴费方式:与保险公司规定

身故保险金、全残保险金

若被保险人在年满18周岁后的首个保单周年日之前身故或全残的,按以下二项金额的较高者给付“身故保险金”或“全残保险金“,主险合同终止。

(1) 被保险人身故或全残时主险合同的现金价值;

(2)被保险人身故或全残时主险合同累计已交保险费。

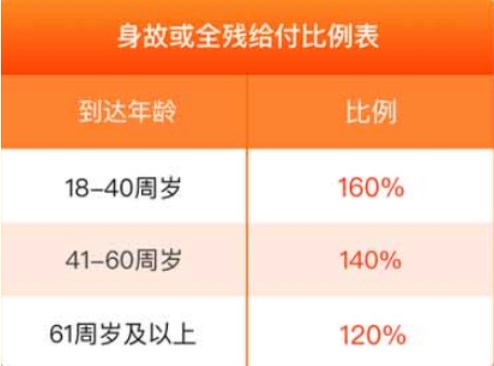

若被保险人在年满18周岁后的首个保单周年日及之后且在主险合同交费期间届满后的首个保单周年日之前身故或全残的,按以下二项金额的较高者给付”身故保险金”或“全残保险金“主险合同终止。

(1) 被保险人身故或全残时主险合同的现金价值;

(2)被保险人身故或全残时主险合同累计已交保险费乘以身故或全残给付比例表对应的比例。

大家传禧终身寿险该产品现金价值稳定增长,有效保险金额每年递增3.5%,直至终身,支持流动性需求,可申请保单贷款,最高可贷当时现金价值扣除各项欠款后余额的80%。

1、财富保值增值

终身寿险属于长期性保险,保单具有现金价值,投保超过一段时间,现金价值会超过保额。表面上看是买了保险,实质上是“储蓄”在保险公司里,保额还在不断增长,具有保值增值与储蓄功能。

2、定向传承

终身寿险100%赔付,可以指定受益人,能按照自己的意愿将财富传给自己的指定的亲人,受法律保护。

此外,还可以将保险金分期、分批给受益人,保证财富的安全性,避免后代突然拥有巨额财富,挥霍无度,没有按照投保人当初的意愿掌握财富。

3、债务隔离

保险金不算作遗产,也不被列为偿债资产,不能被强制抵债。不过保险避债有一定的前提条件:如果受益人填写的是“法定”受益人,那么保险金将作为遗产给继承人。届时,继承人需要承担债务。

如果是指定受益人,保险金就不需要偿还债务了。不过指定受益人也是有前提条件的。举个例子:张三向银行贷款300万,他还有一份500万保额的终身寿险,如果指定受益人为妻子,银行贷款属于夫妻共同债务,妻子有连带清偿责任,一旦张三不幸离世,妻子拿到保险金后需要偿还贷款;

但是如果指定未成年子女为受益人,拿到保险赔偿金后不需要偿还贷款。

4、资金灵活

终身寿险有保单贷款功能,对于企业家来说,有利于补偿现金流。

保单贷款的利率会因不同保险公司、不同保险产品而有所区别。但总的来说,贷款利率相对较低。

5、抵抗儿女婚变的作用

最高人民法院在《第八次全国民事商事审判会议纪要》中第五条谈到“婚姻关系存续期间,夫妻一方作为受益人依据以死亡为给付条件的人寿保险合同获得的保险金,宜认定为个人财产。”

根据这条规定,这笔保险金是以死亡为给付条件,因此带有非常强的人身属性。如果父母作为投被保人,将这笔财产定义为自己子女作为受益人来领取,那么无论自己的子女在被保险人身故之后是否有婚变?甚至婚变几次,这笔钱都是属于自己儿女的个人财产。所以它具有抵抗子女婚变的作用。

6、税收筹划

世界上很多国家都有遗产税法,我国现在虽然还暂时没有实施,但是未来,根据相关资讯,早晚会实施。

人寿保险能够筹划遗产税的主要作用是基于人寿保险的保险金一般不属于一个人的遗产,既然不属于遗产范围也就不会征收遗产税了,这个功能是非常重要的。

一方面降低了遗产总额,另一方面又通过终身寿险的杠杆作用放大了这笔财富,而且还免去了税收。

1、终身保障,终身增额

自第二个保单年度起,有效保险金额每年递增3.5%,直至终身,身故保障不低于所交保费,保障会长大。

2、传承有道,安心无忧

可通过指定身故保险金受益人,实现财富传承,延续对家人的爱与责任;身故/全残保险金利益确定,安心无忧。

3、灵活可贷,自主规划

现金价值稳定增长,支持流动性需求,可申请保单贷款,最高可贷当时现金价值扣除各项欠款后余额的80%。

如果您对大家传禧终身寿险感兴趣,或者想要了解其他产品,都可以在本页面在线留下您的联系方式,会有客服小姐姐为您提供免费咨询服务!

如需了解人保寿险尊享嘉倍重大疾病保险请点击:人保寿险尊享嘉倍重大疾病保险

如需了解太平人寿教育金请点击:太平人寿教育金

如需了解泰康年金险请点击:泰康 年金险