事实当真如此吗?

有一类保险,大家都不陌生,叫“医疗险”,专门解决的就是医院花费报销问题。包括大部分人都有的社保中的“医保”,也是属于这一类保险。今天就来给大家讲讲医疗险。

什么是百万医疗险?

花小钱,转移大风险,这是百万医疗险最大的亮点之一。

当你因为疾病或意外就医,医疗险的报销可以涵盖你在医院花的大部分费用,包括门诊、急诊、住院、手术、护理、药费、各种检查费等,且一般不限社保目录。

通常医疗险是这么分类的:

通过上图可以看出,医疗险不仅要区分是“意外”还是“疾病”导致的,而且还要区分是看的“门诊”还是“住院”。说白了,就是既要看“原因”,也要看“就医方式”。

并不是一股脑在医院的花费都可以直接报,还要看你买的产品具体是管“哪种”医疗费用的。通常医疗保险的责任命名都是“原因”+“就医方式”,比如:疾病门诊医疗费。

如果一次医疗花费里,既含有“门诊”费,也还有“住院”费,那就要看你所购买的医疗险是否支持两部分都报销了,这个在条款当中,都是有明确写清楚的。

百万医疗险,到底怎样报销?

百万医疗险可报销的费用,必须合情合理。 什么才是必须且合理的费用?不是患者说了算,而是要遵循医嘱,医生认为合理的就行,这个过程由医生主导。只有符合这个定义的费用,百万医疗险才予以报销。

首先,小编就拿市场上比较火爆的百万医疗险--尊享e生2019为例,详细解读百万医疗险的内容以及合同条款。该产品主要由两个部分构成:

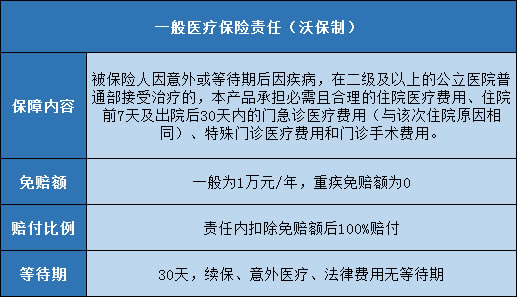

1. 一般医疗保险责任

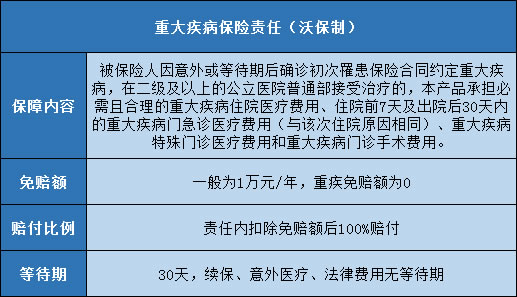

2. 重大疾病保险责任

从上述内容可以看到,一般医疗保险责任和重疾保险责任,具体的保障内容是差不多的,住院前7天及出院后30天内的门急诊医疗费用、特殊门诊医疗费用和门诊手术费用都会有。

其次,二者的保障力度上会有差别,不仅仅是保额翻倍,还取消了1万元的免赔额。

赔付比例方面,如果以有社保或公费医疗身份参保,但未以社保或公费医疗身份就诊并结算的,都按照应赔付金额的60%进行赔付。

打个比方:

住院治疗什么的花了10万元,但是社保能报2万,那么最后保险公司给你赔多少呢?答案是10-2-1=7万,算上社保共获赔9万。

投保时选的有社保,然后住院后你并未用社保报销,那么赔付的比例是60%,赔付5.4万。 如果我们一开始就选择无社保参保百万医疗险,就会发生这种情况:所有情况与上面相同,选择无社保,保费会翻一倍,赔付金额是10-1=9万。

所以小编在这里提醒大家,能用社保报销的,就用社保报销,不然最后吃亏的还是自己。

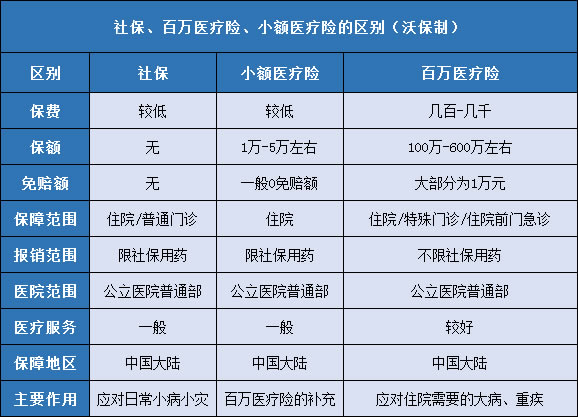

社保、百万医疗险、小额医疗险的区别在哪?

百万医疗险的报销项目,除了门诊手术等少部分报销项目,其他的报销内容基本都建立在“住院”的大前提下,所以,大部分百万医疗险是没有普通门诊的报销的。

小额住院医疗险一般是指住院保额在5万以内的产品,“万元护”就是为小额医疗而生的,很多万元护甚至都是0免赔的,这就跟百万医疗险构成了很好的互补关系。

一万块钱以内的部分用“万元护”报销,超出一万的部分找百万医疗险报销,如此搭配十分相得益彰,是百万医疗险的黄金搭档。

社保报销虽然可以报销门诊费用,但这部分费用不会记入免赔额,无论社保赔了多少,我们最少还是要自费1万,再加上普通门诊费用不予报销,最后的自费数额,肯定会大于这个数字。

所以,这就很明显看出,如果仅有社保和百万医疗险,还是会有一个1万元缺口的,那这个缺口就需要用小额住院医疗险来填补。这样,我们看病住院的费用,就只剩下非常少的普通门诊费用了。

具体怎么搭配购买呢?

小编建议是,百万医疗险的保额可以自己随意选择,影响都不大。而小额医疗险一般选择保额1-2万的即可,正好弥补了百万医疗险免赔额1万的空缺。没有必要买3万、5万保额的,因为会跟百万医疗险的责任相冲突。

这样组合搭配,一旦真遇到比较严重的住院情况,记住,先用自己的医保结算,然后留好票据,找小额医疗险的保险公司报销,记得报销完要回原始票据,然后再找百万医疗险的保险公司申请理赔。

产品都是含有自费药报销的,所以如果正好的话,的确有可能一分钱都不用花。

小编总结

医疗险虽然听起来很容易知道是管什么的保险,但是仔细研究下来,还是非常复杂的。

小编觉得,买保险的过程,就是一个认识风险、剖析自己、预演未来的过程。 一定要耐下心来认真的了解和思考,弄清楚保障责任和要求,不可模棱两可、大意轻心。

希望大家能够理智看待每一款保险产品,获得属于自己的一份保障。