分红险的分类

分红保险依据功能,可以分为投资和保障两类。

投资型分红险:其保障功能较弱,大多数只提供人身死亡或全残保障,不能附加各种健康险或重大疾病保障,而且其保额一般较低。

保障型分红险:这类保险一般以主险+附加险的形式出现,主险保身故,附加险保重大疾病。市面上的分红险大部分都是这种类型。

分红险的保障与分红

分红险真的像它宣传的那么好吗?

分红险最大的特色就是,既能保障又能分红理财,那么我们就来看看这两样到底如何。

1、分红险的保障有限

投资型分红险只保障身故和全残责任,而且保额较低,其保障意义不大。而保障类分红险,虽然保障身故、全残和一些重大疾病,但是这种保险的保费要远远高于普通的带身故保障的重疾险,同样的保费下,能买到的保额也有限。

2、分红险的收益有限

许多人买分红险听到分红时,就很心动,特别是听到保险代理人在拼命吹捧,这类分红险有多么好,收益一般能达到多少高。实际上,分红险的收益都是不确定的,这点相信所有投分红险产品的人,在签保险合同的时候都已经了解到,但是真正放在心上的,却只有少部分。

而且分红收益一般分为低档、中档、高档,大部分的分红险收益都达不到高档,但是许多保险代理人在宣传时,都是说的高档分红,有些不明真相的顾客很容易被吸引,然后买了不适合自己的保险。

分红收益来源

许多人都知道分红险会分红,但是对分红险的收益来源却知之甚少。或者单纯认为,保险公司拿保费去投资,然后将投资的收益的部分再返还给保单人。实际上真的这么简单吗?

银保监会规定保险公司每年,至少将可分配盈余的70%分配给客户。乍眼看过去,有多少人以为是保险公司的利润的70%?如果你这么想,只能说太天真了。

分红险的红利来源于死差益、利差益和费差益所产生的可分配盈余。

死差益:是指保险公司实际的风险发生率低于预计的风险发生率,即实际死亡人数比预定死亡人数少时所产生的盈余;

利差益:是指保险公司实际的投资收益高于预计的投资收益时所产生的盈余;

费差益:是指保险公司实际的营运管理费用低于预计的营运管理费用时所产生的盈余。

当保险公司投资所得的利息、红利等其他收益,在扣除税款等其他必要款项后,超过应转入责任准备金的利息,和投资经费的部分就是利益差。

与利益差对应的就是利差损,利差损是指保险资金投资运用收益率,低于有效保险合同的平均预定利率而造成的亏损。

而可分配盈余的主要来源是,实际投保人群的死亡率比假设的低、或者实际投资收益高于预期收益,为了安全及其他,保险公司一般将预定利率定得较低一点,这样几乎没有利差损的情况,其盈余大半靠利差益得来。

保险公司再将这可分配盈余分配给保单人,至于“盈余”哪些是可分配,哪些不可分配,这些都是不透明的,由保险公司说了算。

红利计算方式

1、保费分红(现金价值分红)

以客户已经交付的保费(或现有的现金价值)为计算基础,对应分红利率为客户分红。实际上是一客户交的保费为权重,在客户间分配全部的可分配红利。因为全体客户用的是同一标准,所以采用保费还是现金价值为计算基础,都无太大差别。

举例说明:

在这种分红模式下,相同保额不同缴费方式:

趸交客户,自保单开始年度可得到较高分红,假设各年度分红利率不变,则各年度分红数额相同;

期交客户,保单开始年度得到分红较少,随交费次数增加每年分红递增,假设各年度分红利率不变,则各年度分红数额等差递增;

2、保额分红

保额分红以客户投保的保额为计算基础,对应分红利率为客户分红。实际上是以客户投保保额的多少为权重,在全部客户间分配全部的可分配红利。

举例说明:

在这种分红模式下,相同保额不同缴费方式:

无论交费方式如何,年分红相同,假设年度分红利率不变,则年度分红数额也相同。

分红险的分红,收益如何?

我们举个例子,拿分红险和消费型保险PK一下:

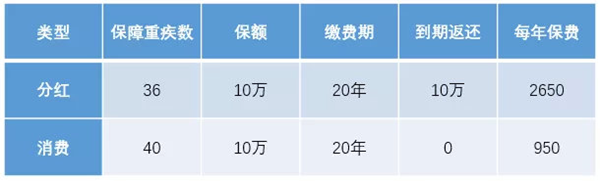

假设25岁的小张,想给自己买一份重疾险,刚好有两款差不多的分红险和消费型重疾险:

分红型:每年保费相对高,但是每年给你分红,保障期满未发生重疾赔付,返还一定金额;其中的分红部分,小张按复利累计到期领取,低档2万,中档5万,高档8万。

消费型:每年保费相对低,无分红,不返还。

1、两者保费之间的差额是:2650-950=1700元

这里相减计算,是为了看一看,如果不买分红险,而是在买消费型保险的同时,用这1700元进行投资,收益能不能超过分红险。

2、分红型保险买满20年,小张45岁,等到他80岁时,到期返还的金额+三档分红金额,分别能拿到:

低档:10+2=12万

中档:10+5=15万

高档:10+8=18万

而消费型保险到期没有出险,一分钱都没有。

3、用IRR函数计算,小张20年内,每年自己拿1700元投资,如果到80岁的时候,有12万(相当于买分红险最低档的分红+返还),计算得出收益率为2.84%。

中档、高档对应的利率分别是:3.35%、3.76%。

也就是说,只要你在投资中的收益率比这几个数更高,那你还不如拿这1700×20=3万4千,自己去做投资,比如买银行理财、债券基金,都能比这高,而不是买分红险,不仅收益率低,还把自己的钱锁死长达几十年。

这还是用两者费差得出的利率,如果是按照分红险原本的保费2650元来算收益率,结果会更低,还不如去买货币基金。

分红险到底要不要买?

一般来说,分红险在产品名字后面,会打上“分红”两个字,但是也有一些名称被改成了“教育金”、“养老金”,比如给孩子买教育金险,随着他长大,分批返还;或者买养老金险,等到年龄到了就能拿到养老金。

但无论怎么变,收益依然是低。

还有保额与保费差不多的那种,是典型的投资型分红险。第一年保费5万,保额也是5万;第二年保费10万,保额也是10万。这完全就失去了买保险的初衷,保费与保额相近,没有撬动杠杆,买了也没有意义。

所以,这类高保费、低保障的投资型分红险,大家不要买。

而对于高保额的保障型分红险,保费就会非常高,土豪可以随意。但是如果懂一点理财的人,其实没必要为了那点收益率实际很低的分红,去花那么高的保费。我们完全可以买更有性价比的纯保障保险,然后用剩下的钱自己去投资。

分红只是保险派生出的一项功能,只是有些代理人在宣传时,以此作为大卖点,让大家对分红有过高的期待,却在现实中产生落差。

小编的建议还是那句话,保险是姓保的,最主要就是对冲未来的财务风险,而不是分红或者投资收益。保险就专做保障的事,理财投资的,就归更有效率的投资产品吧。