普通三口之家,夫妻双方都是30岁,都有工作,月工资4000左右,年收入大概10万元左右,每个月还要还房贷,还有一个5岁的女孩子。这样一个普通家庭应该如何买保险呢?其实有很多家庭收入低,选保险很纠结,因预算有限,导致决策苦难。

首先我们看看三口之家有哪些必要的保障

1、房贷

2、孩子的教育费用和生活费用

3、父母的赡养费

第一,房贷是必须要保障的责任,如果哪天丈夫或妻子不在了,这个家总得有个遮风挡雨的房子住才行,所以房贷必须得算进来。

第二,孩子的教育不能耽误,如果身为爹妈的自己哪天突然不在了,最担心的肯定还是自己的宝贝儿女。

所以孩子大学毕业前的学费和生活费肯定也要保障下来,万一哪天不在了,找保险公司理赔一笔钱给孩子读书和生活用。

第三,考虑自己孩子保障的同时,也得考虑父母的养老问题。

万一自己哪天不在了,白发人送黑发人,父母年老体衰老无所依,肯定不是我们想看到的情况,所以父母的养老费也得算进来。

房贷+孩子学费生活费+父母养老费,这么一来,夫妻二人的寿险责任至少得算100万。俩人根据收入比例分摊一下,一人一半,各保50万。

其实,买保险,只要思路对了,选择就不会太费劲。

一、定预算

一般来说,每年的保险保费支出最好不超过家庭年收入的10%,那么对于上面那个家庭来说,理想的保费支出,最好每年不超过1万元。

那一年的保费不超过1万元,怎么配置保险才能保障全面呢?

二、定需求

大多数家庭,都需要转移身故、患病导致的高额医药费和意外伤残这三大风险。对应的基础险种有以下四种:

重疾险

寿险

医疗险

意外险

按照上述家庭的情况,夫妻双方都是家庭经济支柱,所以这四类基本险种,夫妻俩都很有必要配置。而孩子还小,不承担家庭经济责任,主要考虑重疾险、医疗险和意外险。

三、定保额

可能有不少朋友都听过这样一句话,买保险就是买保额,所以保额的额度很重要。

我们就按照保险中的“双十原则”,也就是用年收入的10%购买10倍年薪的保额。也就是用1万的保费买100万保额的产品。

四、定期限

确定了保额后,我们接下来看看保障期限。

寿险的保障期限,是跟着家庭责任走的,买定期就可以,价格也不高。

我们最主要确定的,是重疾险的保障期限。重疾险一般是所有险种里最贵的,而预算决定了重疾险的保障期限。

按保费高低来对比,重疾险终身多次赔付>终身单次赔付>定期单次赔付。

因为预算有限,还要配置一家三口的保险,多次赔付就不考虑了,所以小编建议选择定期重疾产品,根据相关资料显示,2017年中国人均预期寿命为76.7岁,所以,选择保至80岁已经足够。

很多朋友一到选期限,就很纠结。预算够的话,终身当然好,但如果预算有限,小编建议你保额为先,缩短期限。

因为风险是不可预料的,我们要先确保自己当下的保障是充足的,未来有钱了,再补充终身的重疾即可。

确定了以上4项后,接下来就该说说产品啦,确定方案啦。

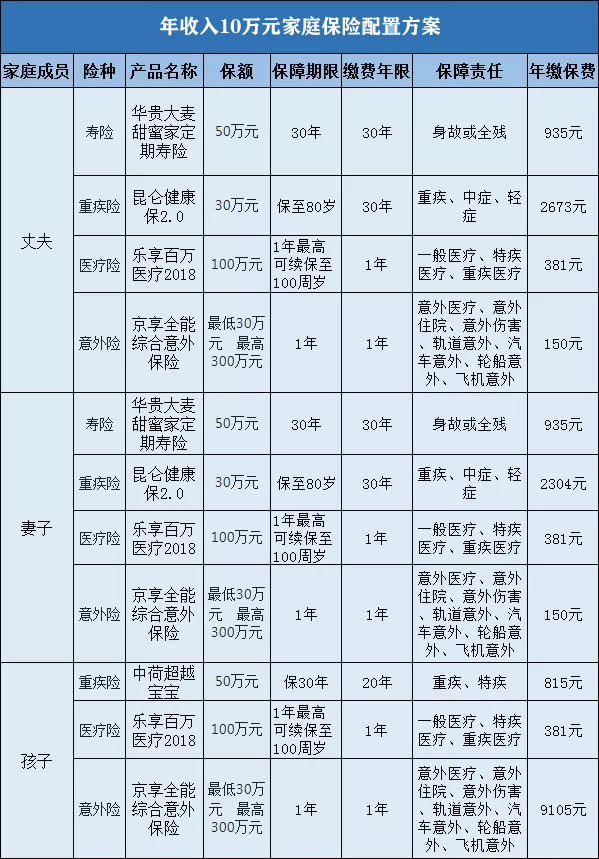

通过之前的四项规划后,一家三口,保障齐全的保险配置方案就新鲜出炉啦。

总保费是9105元/年,在我们的预算内,但由于预算有限,夫妻双方的重疾险保额只有30万元,还是偏少了,如果后期预算增加,推荐买保额50万元。

小编总结

今天的案例就说到这,当然,每个人的健康状况、收入水平、负债情况等都是不一样的,保险配置说到底还得量体裁衣、因人而异。