他精通各种理财投资,在朋友口中就是行走的金算盘。当晚我就在他的豪宅中直播,帮你们问出了他是如何如何一步步从点滴做起最安全收益最高的理财投资技巧。

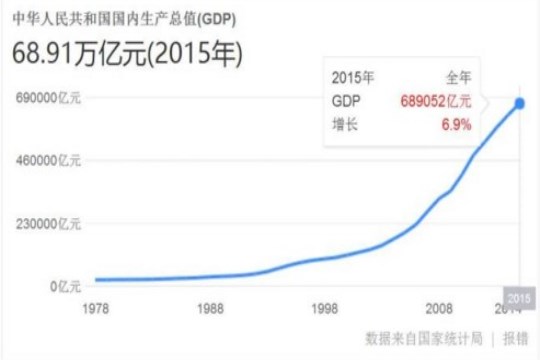

毕竟在现在的社会背景下,中国GDP是6.9%,最起码我们的收入要跑赢GDP,才有可能实质性地谈生活幸福指数的增长。

我相信世上没有人是和钱过不去的,都想自己的财富值能像冬日的体重一样,说涨就涨。但如何做,并且如何做到,想必大家都犯难。

一、倾囊相授的刘总把多年的财务投资经验,总结4条基本原则。

1、收益风险相匹配

投资和风险永远是相匹配的。高收益必能会伴随着高风险,一定要将风险控制在可承受的范围内,来确定相应的收益目标。

2、量入为出,量力而行

规划理财要综合考虑你的短期和长期生活安排,合理考虑现实能力与未来预期目标,不要盲目设定过高的理财规划。

比如购房,每月还房贷的金额不应该超过当月总收入的三分之一最佳;家庭保险设定的额度应为家庭收入的10倍;保险支出的适当比重应为家庭年收入的10%。

3、做足功课,切勿盲目投资

投资理财是一门非常专业的功课,需要花一定的时间去学习了解,谨记天上是不会掉馅饼的。

你一定要去了解你投资的金融产品的实际用途和带来的高收益及风险,切不可贪图高回报。因为你贪图人家的高回报而人家贪图的是你的本金。

4、控制欲望,不可贪婪

任何时候都要设定自己的目标和限额,既有盈利目标也有止损目标,这能避免贪婪造成的恶果。

二、当你掌握了四条基本原则之后,在家庭资产中,也必须有合理的配置。

我们以100%为总数来按比例分配演示一次。

1、20%可以用来投资一些风险较高但收益可观的投资类产品。例如股票型私募基金、股权类基金等

为何要选择这些产品呢?因为此类产品属于一些非常专业的投资管理人成立的资产管理项目。所谓专业的人做专业的书,你把资产交给他们管理一方面可以得到比银行存款或者理财产品更高的收益,一方面也可以给你带来一些比较专业的投资经验。

2、20%可用于来投资一些较高固定收益的金融产品。例如信托产品,公司债券等

此类产品的投资收益相对固定,比常规的定期存款和银行理财的收益高一倍。但在选择方面一定要慎重,应选择一些大型的投资机构发行的产品,因为他们有完善的法规和严格的风控体系来规避一些我们自己看不到的投资风险。

3、30%投资房产

投资房产以刚需户型为主,购买人群多,好易手。按目前国家对的住房发展方向,我觉得还有一定的空间。

商住房和写字楼的投资一定要看地段和回报率(回报率的简单算法年租金除以你的购买总价),如果低于5%的年回报率我觉得投资的意义就不大。现在写字楼和商铺有过剩的趋势。

4、30%购买一些活期理财

因为此类产品比较灵活,可以随取随存,收益也高于银行活期存款数倍,这部分钱是作为家庭的储备资金以便不时之需。

三、然而家庭的理财配置又因处于不同的家庭生命周期所适合的理财工具和方式不一样。

家庭生命周期,可分为四个阶段,形成、成长、成熟、衰老。其中每个阶段又可以从四个方面体现,时间段、收入、支出及状态。

1、家庭形成期

这个时间段以结婚为起点,终点是生子,年龄在25岁至35岁之间。这个阶段的人事业处处于成长期,家庭收入逐渐增加。支出体现在由于年轻,喜爱浪漫的花销上和正常的家计支出、礼尚往末。还有一部分人为了学业考虑深造,也是一笔不小的支出费用。

此外多数人还需要考虑房贷月供,或是为下一阶段孩子出生做准备。月光族及卡奴是这个阶段比较常见的现象。这个阶段理财比较适合的方式是货币基金和定投。

因为这个阶段结余有限,所以需要采取这两个兼顾了安全,收益、流动性和门槛低的投资方式。另外,这个阶段风险承受能力强,可以适当拿出部分资金去投资股票类资产,但是如果对这一块不了解一定要咨询专业人士,而且可以选择投资基金的方式来降低风险。

2、家庭成长期

时间段为起点是生子,终点是子女独立,年龄在30岁至55岁之间。目前正处于事业的成熟期,个体收入大幅增加,家庭财富得到累积,还有可能得到遗产继承。但支出也很多,如父母赡养费用、正常的家计支出、礼尚往来、子女教育费用,还要为自己的健康支出做准备,有一定的经济基础后还要考虑换房换车等。状态是责任重、压力大、收入大于支出、略有盈余。

这个阶段可以考虑债券、基金、银行理财及偏股类资产,定投基金,还要给家庭支柱买好保障类的保险产品。并且可以开始定投为退休做准备,有实力的可以考虑信托、阳光私募这类产品。

3、家庭成熟期

时间段起点是子女独立,终点是退休,年龄在50岁至65岁之间。这个阶段正是事业鼎盛期,个体收入达到顶峰,家庭财富有很大的累积,支出体现在父母赡养费用、家计正常的支,出及礼尚往来,还有就是为子女考虑购房费用。状态是收大于支、生活压力减轻、理财需求强烈。

这个阶段需要采取较为稳健型理财方式,可以考虑信托、债券、银行理财等稳健型

产品,少量配置股票类资产,还有可以为养老做定投储备。

4、家庭衰老期

时间段为起点是退休,终点是一方身故,年龄在60岁至90岁之间。正常的收入有退休金、赡养费、房租费用,还有一部分理财收入。支出体现在正常的家计支出及健康支出,还有一部分休闲支出,如旅游等。状态可能是收不抵支,需要子女帮助。

这个阶段适合分级基金固定收益份额、债券、国债、银行理财和存款等非常稳健的方式。

四、理财作为一门学问,投资者除了关注利益外,更应该有一个正确的理财观。

这里给大家推荐一本书《富爸爸穷爸爸》,这本书大道至简,能收获财务自由、复利的概念,分清资产与债务的区别。下面特意为大家节选了其中的部分金句,仅供分享。

1、我们首先要先学会做金钱的主人,让金钱去替你工作。

2、什么是资产?资产就是向你口袋送钱的东西。什么是负债?负债就是把钱从你口袋掏出的东两。

3、从长期来看,重要的不是你挣了多少钱,而是要看你能留下多少钱,以及留住了多久。

4、富人买入资产,穷人只有支出。

5、真正的财富是支持一个人生存多长时间的能力,或者说如果我今天停止工作,我还能活多久?

6、金钱从来不是真正的资产,我们唯一的、真正的资产是我们的头脑。(即思维方式)

7、高人关注的焦点是他们的资产,穷人关心的事他们现有的收入。

8、真正的资产可以分为以下几类。

A、债权

B、票据

C、共同基金

D、股票(产生股息)

E、产生收入的房地产

F、专利权、如音乐,手稿,专利

G、不需要到场就可以正常运作的业务,我拥有它

们,但是由别人来经营和管理。

H、任何有价值、可产生收入或可能增值并且有很好的流通市场的东西

9、关于钱,最妙的是能让它一天24小时地工作并且为你的几代人服务。记住:做个努力工作的雇员,确保你的工作,但要不断构筑你的资产项。

10、世界上绝大多数人奋奋斗终生却不能致富,因为他们在学校中从未真正学习关于金钱的知识,所以他们只知道为钱而拼命工作,却从不学习如何让钱为自己工作。

马爸爸说得好:谈钱伤感情,不谈钱没感情。虽然钱与感情不是全部的从属关系,但有一定的联系。

为了助你们早日实现财富自由,以后我会多邀请一些行业大佬,像施洛华世奇大中华地区的总代理,占据南昌服装业半壁江山的大姐大。以后我都会邀请他们来和你们互动交流,分享他们一路走来的故事和经验,这样的机会你只有我才能提供到。