虽然最终停售日期是1月31日,但已有重疾险相继下架。在新产品要来,老产品纷纷下架的交替之际,大家讨论最多、纠结最多就是,新旧产品买哪个更划算?

等着买新重疾还是现在上车老重疾,看完本篇你就不会纠结了。

我们先直接说结论:

最好选择性价比不错、且带有择优理赔的老重疾。

因为这样选择,你既能享受老重疾险的高保额赔付,又能享受新定义的理赔标准,还可能用更低的价格买到重疾险。

(再次强调:只有老重疾才能实现这些哦)

1

老重疾的三大优势

接下来就来详细说说为什么选择老重疾险,主要原因有三点:

一:老重疾的责任优势

老重疾有部分重疾的赔付优势。

如甲状腺癌老重疾按重疾赔付,新重疾却要划分病情程度,轻度按轻症赔付。

举个例子:小A买了50万保额的重疾险,后来查出患了早期甲状腺癌乳头状癌,故申请理赔。

理赔金15万和至少50万,你会怎么选?

另外新定义在轻症上限制了最高赔付比例,规定只能赔30%基本保额。

以老重疾百万守护(典藏版)为例,60岁以下人群轻症首次赔付比例就达到了55%。

赔付比例30%和55%,你会选哪一个?

想要选择50万,轻症赔付比例高,就不能错过现在的老重疾险!

二:老重疾的价格优势

从目前已经出来的部分新定义重疾来看,未来新产品降价几乎是不可能的。

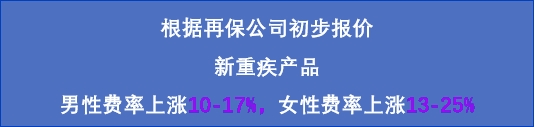

尤其是从新的重疾发生率来看,女性购买价格上涨已经是必然。从再保险公司的报价来看,整体重疾险的价格也都是上涨的。

老重疾在责任上不仅更优,价格还更低!

三:部分老重疾的理赔优势

纠结买新重疾还是老重疾,其症结就在理赔上。

因为新重疾在疾病定义上做了优化,更符合现在医学的发展,理赔也更人性化,所以相对来说理赔的门槛变低了。

但我们都想要理赔门槛低,责任、价格更优的产品,导致一直纠结买新还是买旧,迟迟不购买。

这时候保险公司急了,所以部分保司就推出了“重疾择优理赔”。

保险公司来帮助我们下购买决心。

只要你购买的是有择优理赔的老重疾险,在发生重疾理赔时,就可以在07版和20版重疾定义里面选择对自己有利的版本申请理赔。

咱们拿个病种举个例子:

你看看,有了“重疾择优理赔”新重疾的理赔优势,老重疾的责任、价格优势,这下全都有了。

我们还有什么理由再纠结呢?买含择优理赔的老重疾就对了!

毕竟,这样的好时机就这一次。

(ps:重疾新规倒计时,1月31日前所有的老重疾将全部下架。)

注意:择优理赔”仅仅是针对持有老定义保单的客户申请理赔时,才能有这个优惠政策。新定义产品并没有这项功能!

2

挑选老重疾的三大要素

时机有了,但我们不能随便挑一款老重疾就买,要买就买性价比高、含择优理赔的老产品。

挑选重疾险的方法,我们一定要掌握。

先看保额和病种:

买重疾险就是保额,这句话大家一定很熟了!

因为重疾险是给付型,你买多少保额,出来事情就能赔多少钱。

保额越高,赔的越多。

所以,在预算之内,能实现保额最大化的产品就是我们的首选。

再看病种,一款优质的重疾险要覆盖25+3种高发重疾病种及10种高发重疾对应的轻症。

25种指原法定高发重疾,3种指新规颁布后,新添加的3种病种,分别是严重慢性呼吸功能衰竭、严重克罗恩病、严重溃疡性结肠炎。

再看保障期间:

重疾险的保障期一般分为保终身和保定期。

从价格上来说,定期更便宜,但是保障上就不如保终身要好。

首先,保定期结束后,已经七老八十了。这时候患重疾,会给家庭造成很大的经济压力。

而保终身的产品,无论多少岁,首次患重疾都一定能拿到赔付。

所以如果预算充足,尽量选保至终身,这样一辈子都有保障。

第三看癌症多次赔付:

从理赔报告中我们可以看到,理赔最多的是癌症。

80%的女性理赔是因为癌症、60%的男性理赔是因为癌症。

虽然随着现在医疗技术的发展,很多癌症不再是绝症,但会和人长期共存。

所以,附加癌症二次赔、癌症多次赔的就非常有必要。

重点要看癌症二次赔的间隔期,一般是3年,5年的产品就不推荐了。

间隔期越短越好。

还要看癌症的5种状态有没有全包含,复发、转移、持续、扩散、新发。

最后看其他保障

比如重疾多次赔付责任、心脑血管二次、两全、身故。。.。。.

当然现在更要看这款产品有没有择优理赔。

信泰人寿百万守护(典藏版)就是值得在新规上台前投保的好产品。

01

基本责任

大家先看看信泰百万守护(典藏版)的产品责任:

从图片可以看到,这款产品的保障非常扎实:6次重疾+2次中症+4次轻症+身故/全残+被保人豁免。轻症保50种疾病,中症保25种疾病,重疾则保110种。这款产品无论从保障范围、保障责任还是赔付次数、赔付比例上看,都是保险行业妥妥的第一梯队。

02产品亮点

1)重疾

重症疾病110种,覆盖了保险行业协会规定的25种重大疾病。根据历史数据来看,25种重大疾病占到了重疾理赔总数95%以上。

百万守护(典藏版)重疾分6组,共赔付6次。恶性肿瘤单独分组,六种最高发重疾分布在4组中。分组形态上优于恶性肿瘤不单独分组产品。

百万守护(典藏版)的恶性肿瘤多次赔可以额外赔付两次,赔付间隔期为3年,责任包括恶性肿瘤的新发、复发、持续、转移都可以进行赔付,每次的赔付比例为保额的120%,属于恶性肿瘤多次赔付同类责任里的最佳形态了。

除此之外,百万守护(典藏版)还另外可附加急性心梗多次赔付与脑中风后遗症多次赔付责任,赔付的间隔期均为3年,每次的赔付比例为保额的120%。可以说对这两项高发重疾有更加全面的保障。

被保险人可附加60岁前患重疾增加50%保额这一条款,相当于一份50%保额的定期重疾,附加之后60岁之前的保额将更加充足。

2)高发中/轻症二次赔

小编看某人寿公司2019的理赔年报,得知轻症的top3就是原位癌和心脑血管疾病。

简单来说,得轻症的人里面,十之六七得的都是这三种疾病。

而这三种疾病,信泰百万守护(典藏版)不需要额外加费,就能二次赔付。

比如小明第一次得的是中度脑中风,赔了60%保额,间隔1年后,不幸又得了这个病,可以再赔60%保额。

其次,这三种疾病也是相对容易复发的,就拿急性心梗来说,据数据统计,复发几率达到8.7%-29.6%。

像常用的治疗方式,支架和搭桥手术,仅仅是治标不治本。

术后血管是通了,但本身高血脂、高血压等导致心梗的原因依旧存在,心梗依旧容易复发。

总之,对于对于这些高发疾病,信泰百万守护(典藏版)的二次赔付,无疑让人安全感十足。

3)恶性肿瘤和心脑血管疾病扩展保险金,二次赔付120%保额

跟现在的一线网红产品一样,这款产品还包含了「癌症二次赔付」和「心脑血管特疾二次赔付」。

啥意思呢?

二次赔付就是疾病如果在治愈之后又复发了,可获得第二次赔偿。

以癌症二次赔付为例,例如:小华购买了信泰百万守护(典藏版)。

第一次得的重疾是胃癌,赔过了一次保额。在间隔期后,无论癌症是复发了、转移了还是患上新癌,都可以再赔一次钱。

心脑血管特疾二次赔付,也是类似的。

另外,恶性肿瘤和心脑血管疾病也是相对容易复发的。例如脑中风,也称脑卒中,它有“4高”:“发病率高、死亡率高、致残率高、复发率高”。39健康网的数据显示,在5年内,半数以上(54%)的脑中风患者会再次复发,在医院门诊中有40%的脑中风患者是复发患者。

与疾病的对抗像是一场马拉松,而高发疾病二次赔付,就像是途中的补给站,及时补给水分和食物,让我们能够重新出发。

信泰百万守护(典藏版)高发轻中症二次赔付,尤其对于高发心梗、脑中风、极早期恶性肿瘤等疾病多赔2次,基本是在送保障(钱)。

4)60岁后住院,每日最高500住院津贴

人吃五谷杂粮,难免会生病。尤其是随着年龄的增长,很多小毛病是不可逆的。

信泰百万守护(典藏版),如果60岁后住院并且之前未发生过重疾理赔,按保额的0.1%*自己住院天数领取津贴,一年最多领取90天。

例个栗子:小华买了50万保额的信泰百万守护(典藏版)。之前没发生过重疾赔付,不幸的是,在70岁的时候,因骨折住院一周(7天)手术治疗。

社保报销了医疗费,那这一周还有3500元“慰问金”完美。

PS:如果领取了住院津贴,在首次赔付重疾或者是身故保险金的时候,需要扣除以及领取的住院津贴。

5)满期保险金,返本更贴心

很多朋友买保险的时候,总会担心:如果我一辈子无病无灾,岂不是赔了?你关注的,信泰百万守护(典藏版)都懂。

关注返本的朋友,可以选择附加满期金返还。当我们到65或70周岁保单周年日时,他可以赔付我们主险重疾和附加两全累计已交保险费之和,并且保障依然继续。

除此之外,信泰百万守护(典藏版)自带身故/全残保障。比如,购买这款产品后,18岁前发生身故/全残,赔付已交保费,18岁后发生身故/全残,赔付保额。

6)择优理赔,充分客户的保障的利益

信泰人寿“优选”理赔方案是本着“对客户更有利”的原则,“优”先保障客户利益,“选”择更佳赔付方案,让客户拥有更优的理赔结果。

也就是说,在重疾新规正式实施前——只要消费者投保百万守护(典藏版),确诊保险产品条款中列明的重大疾病:信泰人寿将根据客户就该疾病提供的理赔申请,基于对应疾病在新旧两种医疗诊断标准中,选择有利于客户的一种进行理赔。

总结:

信泰百万守护(典藏版),集所有重疾险优势于一身。例如:

重疾责任期额外赔付:60岁前150%基本保额。

创新轻中症额外赔:中症首次60岁前75%保额,轻症首次60岁前55%保额。

4种核心高发重疾对应轻中症三次赔;

3种核心高发重疾三次赔付比例及间隔期均属同业领先水准:120%保额,间隔期3年。轻/中症首次赔付比例及疾病范围较优;

如果对这款产品有任何疑问,或是想咨询其他保障,直接点击“免费获取方案”,获取更适合您的保险方案!