这款没有健康告知的医疗险叫普惠e生百万防癌医疗险,由众安财险承保。

它和普通的百万医疗险有两个最大的区别。

第一,它是一款防癌医疗险。

防癌医疗险顾名思义,只保障癌症、报销由癌症产生的各种治疗费用。虽然不如百万医疗险的保障范围广泛,但是对于很多因为健康状况无法投保百万医疗险的人来说,防癌医疗险仍有很强的实用价值。

第二,它没有一条健康告知。

普通的防癌医疗险尽管健康告知很宽松,但是仍然会询问肿块、结节、息肉等,而普惠e生防癌医疗险是真正的没有健康告知,无任何问询环节,任何身体情况或现有疾病都不影响投保。这一点这对于很多被拒保或者年纪大的人来说,无疑是福音。

产品名称:普惠e生百万防癌医疗险

承保公司:众安财险

承保年龄:0-60岁

保障期:1年

保障责任:300万恶性肿瘤医疗保险金

免赔额:1万/2万

赔付比例:60%赔付/100%赔付

有两个版本可选,分别是60%赔付和100%赔付。

最高300万的恶性肿瘤医疗保险金及质子重离子保障,外加有医疗垫付服务、重疾绿通服务、肿瘤特药服务、术后家庭护理等。

不过在宣传页面的保障责任上,可以看到“既往症致恶性肿瘤0赔付”

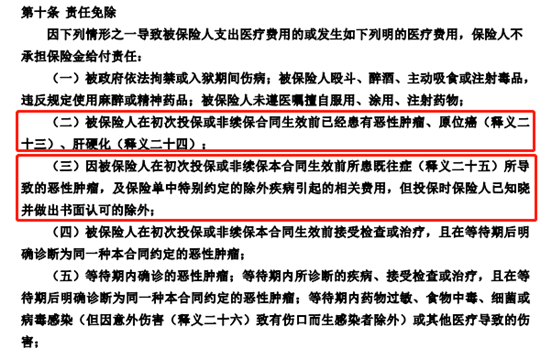

什么意思呢?在普惠e生的保险条款中,责任免除部分进行了如下规定:

第一,对被保险人在初次投保前已经患有的恶性肿瘤、原位癌、肝硬化免责。

仔细读几遍,并不是针对这三种疾病免责,而是意味着,只要是初次投保前罹患过恶性肿瘤、原位癌、肝硬化,产生的任何治疗费用都是不给予赔付的。

所以投保前,审视自己是否患有上述三种疾病,如果有,即便可以投保,也是没有用的,照样不给赔。

说白了,这一条就是变相的健康告知。

如果被保人没有好好阅读免责条款的话,这一点就极容易被忽略。

所以普惠e生为了追求宣传中的“无健康告知”,实际上把健康告知安排在了免责条款里,有一丢丢掩耳盗铃的意味,并不提倡这样做!

第二,因被保险人在初次投保前所患的既往症导致的恶性肿瘤或者投保前已经除外的疾病,都在免责的范围之内。

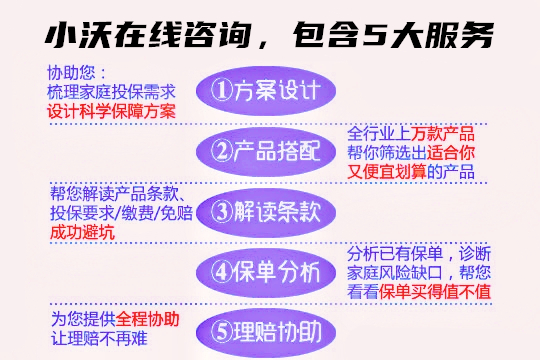

沃保网保险快速通道:沃保网是全国保险代理人的家园,会有专家总监级的代理人为您服务,本文下方点击“免费获取方案”即可。买保险从此不上当!

相比于其它医疗险,普惠e生的“既往症”定义多了两条。关于“既往症”免责,很正常,但是对于既往症的规定,很多情况下还是比较模糊,像肺炎、急性肠胃炎等,经过用药或治疗已痊愈,是不算既往症的。但是像投保前患有直肠腺瘤性息肉,投保后被确诊为直肠癌,这种情况算不算既往症?

一般来说,这种情况只能通过医生诊断的病例来判断。比如普惠e生的投保页面给出了一些更加详细的解释:

如果在投保前诊断直肠息肉,并且检查报告高度怀疑有恶性的可能,那么就会判断成既往症。

不过在现实操作中,可能因为情况不同而有所变化。

第三,被保险人在初次投保前接受检查或治疗,且在等待期后明确诊断为同一种本合同约定的恶性肿瘤,免责。

这一条比较好理解,投保前就已经接受检查或治疗,等待期后确诊为投保前的同一恶性肿瘤,有点类似于第二条的既往症。

除了免责条款,在投保时,也要注意普惠e生的地域限制:

如不在上述投保地区内的人群,十步并不建议投保此款产品。

续保上,普惠e生的条件很好,尽管是一年期产品,但是只要产品不停售,在规定的年龄范围内,被保人都有机会连续续保。不因身体健康状况的变化和历史理赔情况而拒绝续保或者单独调整费率。

保费上,由于没有健康告知,因此价格偏贵。以100%赔付、免赔额1万元为例,31-35岁年龄段的人群,有社保投保每年价格在691元。

最后,普惠e生的设计初衷是好的。有很多人群,因为健康原因,是无法投保百万医疗险和防癌医疗险的。因此普惠e生的角色更像是一个“沙漏”,筛选出一些因身体状况无法投保的人群,给他们给予一定的保障,不失为一款人性化设计的产品,毕竟它没有健康告知。

如果还想了解相关内容,或不知道如何选保险,欢迎点击下方"免费获取方案",我们会分配专家和您聊聊关于理财和保险的疑问,助大家配置适合自己的保障~从此不愁保,沃保满天下,让我的专业成为你的翅膀!