每年最高省30%

终身寿险被误用得太多了,在上述三个场景中出现时,终身寿险都会抢占保费预算,导致家庭保障不足。

终身寿险的两面性

就收益性来看,好的终身寿险,复合年化收益率能做到3.5%左右。

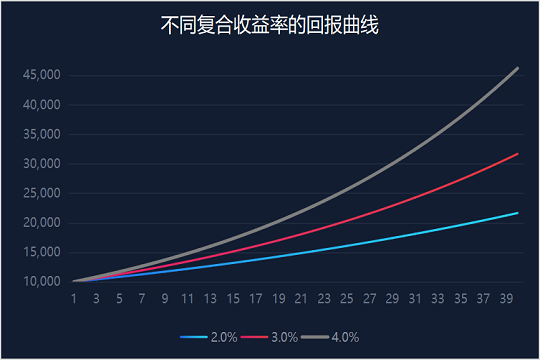

长达30-40年的周期,复利做到3.5%,很不容易了。10万块钱,按2%-4%的复利增长,40年后最多能拿回46万。

这就是稳定复利的魔力,年金险也能做到这一点,但二者有很多不同。

如有其他问题请教小沃或想知道更多可在文章下方留言,也可骚扰在线客服小仙女吖~ (ฅ´ω`ฅ)

返还机制差异

年金险很灵活,可以年返、月返,应用的场景多,养老和传承都可以;

终身寿险只能一次性返还:身故或者退保,偏重于资产传承。

保障功能差异

年金险基本没有保障功能,核心功能就是储蓄收益率;

终身寿险兼顾保障性,可以同时解决保障和稳定收益两件事。

举个例子

某企业高管,在未来10年的家庭财产规划中,有10万元想做稳定性投资,他有两种选择:终身寿险或年金险。

购买年金险,年化收益率最多能做到4%,但投保前20年身故,只能拿回100%-130%的所交保费。

购买终身寿险,年化收益率能做到3.5%左右,但投保前20年身故,可以拿回160%-200%的所交保费。牺牲部分收益率,换取前期的保障。

但是,终身寿险不能代替年金险和定期寿险的功能,只适合作为资产配置中的一环。

沃保总结

家庭财产配置的基本原则,首要搭建资产防御体系,再做投资性分配。

终身寿险恰好处于防御和投资的交接处,两个功能都有。

选择收益率高的终身产品,再搭配高杠杆的定期寿险,是一种不错的资产配置办法,但要注意两点:

确保家庭保障体系已经充分完成,再考虑收益性投资;

终身寿险只是资产配置方式的一种,不能取代定期寿险和年金险。