想了解一家保险公司是如何赚钱的?到底哪些业务各自贡献了多少利润?该公司在什么业务上具有竞争优势?

我们需要对保险公司进行利源分析,只有进行深入的利润来源分析,才能知道其到底哪些业务利润高?哪些业务利润低?才能知道哪些业务消耗了太多的成本?哪些业务成本较低?

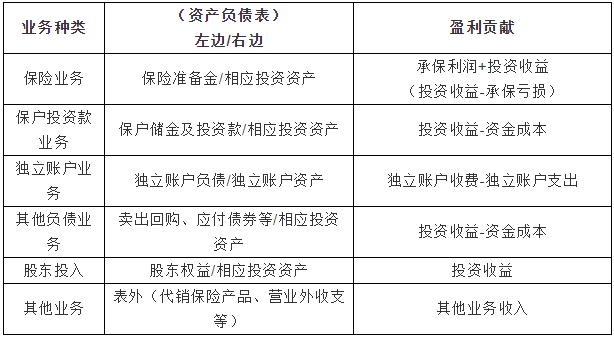

我们将保险公司的主要业务分为三种:保险业务、保户投资款业务和独立账户业务,

保险业务的利润=承保利润+投资收益;

保户投资款的利润=投资收益-资金成本;

独立账户业务的利润=独立账户业务收费-独立账户业务支出。

这样的分析思路是从资产负债表出发的,实际上,我们是把资产负债表的右边按照业务进行了分类,然后把左边对应资产的投资收益减去右边相应负债和股东权益的资金成本,就得到了各类业务对保险公司的利润贡献。

1.保险公司业务分类

为了详细分析利润来源,我们把资产负债表右边细分为三类主营业务(保险业务、保户投资款业务和独立账户业务)、其他负债和股东权益,左边则细分为投资资产和非投资资产,核心思想是要用左边对应资产的投资收益减去右边相应负债和股东权益的资金成本,得到各类业务的利润贡献。

其中,比较特殊的是独立账户业务,由于独立账户资产始终等于独立账户负债,保险公司无法分享其投资收益,只是通过收取资产管理费、保单管理费等方式获得利润,因此,独立账户资产不属于投资资产,独立账户业务也不适用于上面的分析模式,保险公司的投资资产是由保险业务、保户投资款业务、其他负债和股东权益共同形成的。

2.各类业务的利润来源

(1)其他负债贡献的利润

从保险公司负债表来看,除去上述三类业务对应的三类负债外,保险公司还有少量其他负债,包括卖出回购金融资产款、预收保费、各种应付款、应付债券、其他负债等。这些负债有的是由于日常经营形成的,如预收应付款;有的是为了解决短期流动性问题而做的短期借款,如卖出回购金融资产款;有的是为了补充公司偿付能力而发行的次级债券,如应付债券。

从利润贡献来看,上述其他负债同样会形成保险公司的投资资产,进而,可能为公司贡献利润,其利润同样等于资产投资收益减去负债资金成本。

(2)股东投入的利润贡献

除去上述所有负债,保险公司的股东权益也可能形成部分投资资产,之所以说是可能,是因为股东的投入也会形成一些非投资资产,如固定资产等,只有当股东投入超出非投资资产进而形成投资资产时,才会创造投资收益,进而创造利润。

当然,我们这里考虑的是会计利润,并不考虑股东权益的资金成本。因此,股东投入所创造的利润=对应投资资产的投资收益。

(3)表外业务的盈利贡献

除独立账户业务外,表外业务包括中间业务收入和很少量的营业外收支,中间业务如平安集团内部各子公司的交叉销售,使得平安人寿、平安财险等都会有一些销售手续费收入。中间业务收入可以从保险公司利润表中的其他业务收入中得到,营业外收支也可以从利润表直接得到。

按照业务种类和资产负债表综合展示:

如果您还想了解更多保险相关信息,点击下方“免费获取方案”或是右侧的“在线咨询”,会有保险专家免费为您服务!